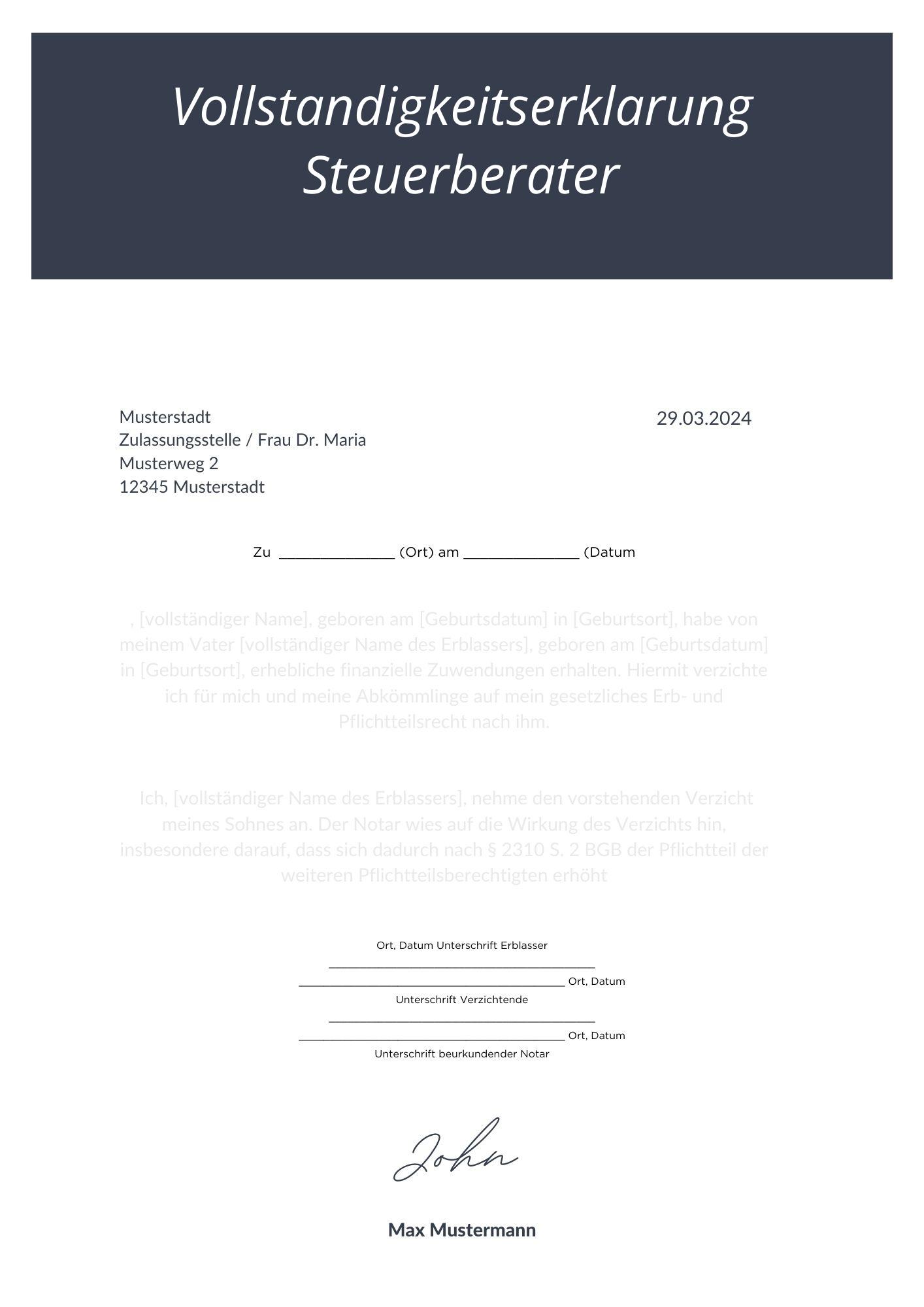

Vorlage und Muster für Vollständigkeitserklärung Steuerberater zur Anpassung und Erstellung – Öffnen im WORD– und PDF-Format

Sehr geehrter Herr/Frau [Name des Finanzamtsmitarbeiters],

hiermit erkläre ich als Steuerberater/in, dass ich die folgenden Unterlagen und Informationen vollständig und wahrheitsgemäß eingereicht habe:

1. Angaben des Steuerpflichtigen:

– Persönliche Daten des Steuerpflichtigen

– Einkommens- und Vermögensverhältnisse

– Sonderausgaben, außergewöhnliche Belastungen, etc.

2. Einkommensteuererklärung:

– Vollständig ausgefüllte Einkommensteuererklärung

– Anlagen und erforderliche Nachweise

– Erklärung zur gesonderten Feststellung von Besteuerungsgrundlagen

3. Umsatzsteuererklärung:

– Vollständig ausgefüllte Umsatzsteuererklärung

– Umsatzsteuervoranmeldungen

– Zusammenfassende Meldungen (bei grenzüberschreitenden Geschäften)

4. Sonstige Unterlagen:

– Gewinnermittlung (Bilanz, GuV-Rechnung)

– Anlagenverzeichnis

– Offenlegung von Beteiligungen an anderen Unternehmen

– Sonstige relevante Unterlagen gemäß gesetzlichen Vorgaben

Ich bestätige hiermit, dass alle Angaben vollständig und korrekt sind und stehe für Rückfragen oder weitere Informationen gerne zur Verfügung.

Vielen Dank für Ihre Zusammenarbeit und Unterstützung.

Mit freundlichen Grüßen,

[Ihr Name] [Steuerberater-Nummer] [Kontaktdaten]Diese Vollständigkeitserklärung dient zur Sicherstellung der ordnungsgemäßen Einreichung der Steuerunterlagen und kann auf Anfrage vorgelegt werden.

Anmerkung: Bitte passen Sie die Informationen entsprechend an und ergänzen Sie gegebenenfalls relevante Details für Ihre individuelle Situation.

Vorlage und Muster für Vollständigkeitserklärung Steuerberater zur Erstellung und Anpassung im WORD– und PDF-Format

Weitere Optionen:

| PDF – WORD Datei |

| ⭐⭐⭐⭐⭐ 4.9 |

| Ergebnisse – 4328 |

| Autor – Gertrud Liebermann |

| Prüfer – Hildegard Stahl |

Schritt 1: Vorbereitung der notwendigen Informationen

Bevor Sie mit dem Schreiben der Vollständigkeitserklärung beginnen, stellen Sie sicher, dass Sie alle erforderlichen Informationen und Unterlagen zur Hand haben. Dazu gehören in der Regel Angaben zum Steuerpflichtigen, zu Einnahmen und Ausgaben sowie zu möglichen Sonderausgaben und außergewöhnlichen Belastungen.

Beispiel: Sie haben alle Belege zu Ihren Einnahmen und Ausgaben gesammelt und die relevanten Informationen bereits geprüft. Tipp von einem Experten: Organisieren Sie Ihre Unterlagen vorab, um den Schreibprozess effizienter zu gestalten.Schritt 2: Strukturierung der Vollständigkeitserklärung

Legen Sie eine klare Struktur für Ihre Vollständigkeitserklärung fest. Beginnen Sie in der Regel mit den persönlichen Angaben des Steuerpflichtigen, gefolgt von den Einnahmen und Ausgaben sowie den Sonderausgaben und außergewöhnlichen Belastungen. Vergessen Sie nicht, am Ende eine Unterschrift des Steuerberaters anzufügen.

Beispiel: Die Vollständigkeitserklärung ist in drei Abschnitte unterteilt: persönliche Angaben, Einnahmen/Ausgaben und Sonderausgaben/außergewöhnliche Belastungen. Tipp von einem Experten: Eine klare Struktur hilft dem Finanzamt, die Informationen leichter zu überprüfen und zu verarbeiten.Schritt 3: Einhaltung der formellen Anforderungen

Stellen Sie sicher, dass Ihre Vollständigkeitserklärung alle formellen Anforderungen erfüllt, die vom Finanzamt vorgegeben sind. Dazu gehören unter anderem Angaben zum Steuerpflichtigen, eine korrekte Gliederung der Einnahmen und Ausgaben sowie die Unterschrift des Steuerberaters.

Beispiel: Die Vollständigkeitserklärung enthält alle geforderten Angaben zum Steuerpflichtigen und wurde von mir als Steuerberater unterschrieben. Tipp von einem Experten: Vergewissern Sie sich, dass Sie alle formalen Vorgaben genau einhalten, um Probleme bei der Bearbeitung zu vermeiden.Schritt 4: Überprüfung und Korrekturlesen

Nachdem Sie die Vollständigkeitserklärung verfasst haben, überprüfen Sie diese sorgfältig auf Fehler und Unstimmigkeiten. Nehmen Sie gegebenenfalls Korrekturen vor, bevor Sie die Erklärung beim Finanzamt einreichen.

Beispiel: Ich habe die Vollständigkeitserklärung gründlich auf Fehler überprüft und dabei einige Kleinigkeiten korrigiert. Tipp von einem Experten: Nehmen Sie sich ausreichend Zeit für die Überprüfung, um sicherzustellen, dass Ihre Erklärung fehlerfrei ist.Schritt 5: Einreichung der Vollständigkeitserklärung beim Finanzamt

Sobald Ihre Vollständigkeitserklärung fertiggestellt und überprüft wurde, reichen Sie diese beim zuständigen Finanzamt ein. Beachten Sie dabei die jeweiligen Abgabefristen und übermitteln Sie die Erklärung in der vorgeschriebenen Form.

Beispiel: Die Vollständigkeitserklärung wurde fristgerecht beim Finanzamt eingereicht und liegt nun zur Prüfung vor. Tipp von einem Experten: Achten Sie darauf, die Erklärung rechtzeitig einzureichen, um eventuelle Bußgelder zu vermeiden. Mit dieser Schritt-für-Schritt-Anleitung sollten Sie nun in der Lage sein, eine Vollständigkeitserklärung als Steuerberater erfolgreich zu verfassen. Wenn Sie weiterhin Fragen haben, zögern Sie nicht, sich an Ihren Steuerberater oder das Finanzamt zu wenden.1. Was ist eine Vollständigkeitserklärung für Steuerberater und warum ist sie wichtig?

Die Vollständigkeitserklärung ist ein Dokument, das von Steuerpflichtigen eingereicht wird, um sicherzustellen, dass alle relevanten Informationen für die steuerliche Beratung und Erstellung der Steuererklärung vorhanden sind. Es ist wichtig, da es dem Steuerberater ermöglicht, die bestmögliche Beratung und Unterstützung zu bieten sowie sicherzustellen, dass keine wichtigen Informationen fehlen, die zu rechtlichen Konsequenzen führen könnten.

2. Welche Unterlagen müssen in die Vollständigkeitserklärung aufgenommen werden?

In die Vollständigkeitserklärung sollten alle relevanten Dokumente und Informationen einfließen, die für die steuerliche Beratung und Erstellung der Steuererklärung relevant sind. Dazu gehören unter anderem Einkommensnachweise, Belege für Werbungskosten, Belege für Sonderausgaben, Kontoauszüge, sowie sämtliche steuerlichen Dokumente und Verträge.

3. Gibt es spezifische Fristen zu beachten, wenn man die Vollständigkeitserklärung abgeben muss?

Die Frist zur Abgabe der Vollständigkeitserklärung kann je nach Steuerberater variieren. Es ist jedoch wichtig, diese Frist einzuhalten, um sicherzustellen, dass ausreichend Zeit für die steuerliche Beratung und die Erstellung der Steuererklärung zur Verfügung steht. Es empfiehlt sich, frühzeitig mit dem Steuerberater Kontakt aufzunehmen, um die Fristen zu klären.

4. Wie kann ich sicherstellen, dass alle relevanten Informationen in der Vollständigkeitserklärung enthalten sind?

Um sicherzustellen, dass alle relevanten Informationen in der Vollständigkeitserklärung enthalten sind, ist es ratsam, systematisch alle relevanten Dokumente und Unterlagen zu sammeln und zu überprüfen. Eine Checkliste kann dabei helfen, sicherzustellen, dass nichts vergessen wird. Zudem ist es wichtig, offene Fragen mit dem Steuerberater zu klären und bei Unklarheiten nachzufragen.

5. Wer darf die Vollständigkeitserklärung für meinen Steuerberater abgeben?

In der Regel wird die Vollständigkeitserklärung vom Steuerpflichtigen selbst abgegeben. Es ist wichtig, dass der Steuerpflichtige persönlich sicherstellt, dass alle relevanten Informationen korrekt und vollständig in der Erklärung enthalten sind. In einigen Fällen kann es aber auch möglich sein, dass eine bevollmächtigte Person die Vollständigkeitserklärung für den Steuerpflichtigen abgibt, dies sollte jedoch im Voraus mit dem Steuerberater abgeklärt werden.

6. Welche Konsequenzen könnten mir drohen, wenn ich wichtige Informationen in der Vollständigkeitserklärung verschweige?

Wenn Sie wichtige Informationen in der Vollständigkeitserklärung verschweigen, kann dies schwerwiegende Konsequenzen haben. Sie könnten rechtliche Probleme bekommen, wenn Ihre Steuererklärung unvollständig oder fehlerhaft ist. Dies könnte zu Nachzahlungen, Strafzahlungen oder sogar zu rechtlichen Konsequenzen führen. Es ist daher äußerst wichtig, alle relevanten Informationen vollständig und korrekt in der Vollständigkeitserklärung anzugeben, um Probleme zu vermeiden.

7. Kann mein Steuerberater mir dabei helfen, die Vollständigkeitserklärung korrekt auszufüllen?

Ja, Ihr Steuerberater ist dafür da, Ihnen bei der korrekten Ausfüllung der Vollständigkeitserklärung zu helfen. Ein Steuerberater verfügt über das nötige Fachwissen und die Erfahrung, um sicherzustellen, dass alle relevanten Informationen enthalten sind und die Erklärung korrekt ausgefüllt wird. Es ist ratsam, mit Ihrem Steuerberater zusammenzuarbeiten, um sicherzustellen, dass Ihre Steuererklärung ordnungsgemäß vorbereitet wird.

8. Wie lange muss mein Steuerberater die Vollständigkeitserklärung aufbewahren?

Ihr Steuerberater ist gesetzlich dazu verpflichtet, die Vollständigkeitserklärung und alle relevanten Unterlagen für einen bestimmten Zeitraum aufzubewahren. In der Regel beträgt die Aufbewahrungsfrist für Steuerunterlagen in Deutschland 10 Jahre. Ihr Steuerberater sollte alle Unterlagen sicher aufbewahren, damit sie bei Bedarf für Prüfungen oder andere rechtliche Zwecke zur Verfügung stehen.

9. Kann ich nachträglich Änderungen an der Vollständigkeitserklärung vornehmen, falls mir etwas übersehen wurde?

Ja, es ist möglich, nachträgliche Änderungen an der Vollständigkeitserklärung vorzunehmen, falls Ihnen etwas übersehen wurde oder Sie feststellen, dass Fehler gemacht wurden. Es ist wichtig, so schnell wie möglich mit Ihrem Steuerberater Kontakt aufzunehmen, um etwaige Änderungen vorzunehmen und mögliche Konsequenzen zu vermeiden. Ihr Steuerberater kann Ihnen dabei helfen, die erforderlichen Anpassungen vorzunehmen und sicherzustellen, dass Ihre Steuererklärung korrekt ist.

10. Welche Besonderheiten muss ich beachten, wenn ich als Selbstständiger eine Vollständigkeitserklärung abgebe?

Als Selbstständiger gibt es einige Besonderheiten, die Sie beachten sollten, wenn Sie eine Vollständigkeitserklärung abgeben. Sie müssen sicherstellen, dass alle Einkünfte aus Ihrer selbstständigen Tätigkeit sowie alle relevanten Ausgaben und Steuerabzüge ordnungsgemäß angegeben werden. Außerdem sollten Sie darauf achten, dass alle notwendigen Belege und Unterlagen der Steuererklärung beigefügt sind. Ihr Steuerberater kann Ihnen helfen, die spezifischen Anforderungen für Selbstständige zu erfüllen und sicherzustellen, dass Ihre Steuererklärung korrekt und vollständig ist.